澳洲房产交易税务指南:降低税费负担的关键知识

在澳大利亚,购房涉及复杂的税务法规和政策,其中包括印花税、印花税、印花税附加税、地税和地税附加税。这些税费可能会根据购房者的身份、物业类型和其他条件而有所不同。此外,新南威尔士州近期调整了地税附加税,使税率不断上升,为购房者带来额外的负担。本文将为您提供关键的税务知识,以帮助您降低税费负担,同时理解这些复杂规定。

物业分类:住宅与非住宅物业

澳大利亚的税收政策主要针对住宅物业。购买商业和工业物业(非住宅物业)的投资者通常不受印花税附加税和地税附加税的影响。因此,商业物业对于寻求降低税费负担的投资者来说是一个值得考虑的选择。

买家身份:澳洲公民、永久居民和非澳洲公民

根据购房者的身份,税费标准也会有所不同:

澳洲公民和常住永久居民通常享受更宽松的税务政策和法规,他们可能不需要支付额外的印花税附加税或地税附加税。

澳洲永久居民的税务情况则视他们是否常年居住在澳大利亚而有所不同。在满足特定居住要求的情况下,他们可以避免支付印花税附加税。

非澳洲公民或非永久居民在购房时可能需要支付额外的税费,包括8%的印花税附加税和4%的地税附加税。不过,根据与某些国家达成的税务协议,某些国家的公民在购房时可能不必支付这些附加税,即使他们不是澳大利亚公民或永久居民。

标准印花税和印花税

标准印花税:多数购房者需要支付标准印花税,税率按房产价格梯度递增,至高可达5.5%。然而,首次置业者可能可以申请首次置业印花税的豁免,前提是他们购买的住房或土地符合相应规定。

印花税:对于房产价值超过350.5万澳元的住宅物业,购房者需支付额外的7%印花税。

地税

购房者需要每年缴纳土地价值至高2%的地税,但自住房和自住房建筑用地在一些条件下可能免税。税率根据购房者的身份和土地总价值而定。

个人、独立公司或固定信托:如果土地总价值在96.9万澳元以下,则地税为0%,而超出此金额的部分按1.6%至2%的税率递增。

家庭信托或全权信托:他们不享有免税额度,土地总价值592.5万澳元或以下部分需按1.6%税率缴纳,而超过这一金额的部分则需按2%税率缴纳。

地税附加税

近期,新南威尔士州调整了地税附加税的税率,目前税率为土地价值的4%。需要支付地税附加税的购房者包括购买住宅物业或土地的非澳大利亚公民或非永久居民,除非他们来自与澳大利亚签订税务协议的国家或在澳大利亚长期居住。商业物业或土地价格相对较低且租金回报率较高的住宅物业是一个值得考虑的选择。

了解这些税务规定对于购房者至关重要,以帮助他们降低税费负担。澳大利亚房产俱乐部提供专业指导和建议,帮助会员在购房决策中做出明智的选择。此外,建议购房者在征求法律意见时参考相关规定的英文原文,并请律师逐句解读,以确保充分理解规定,避免不必要的误解和风险。

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

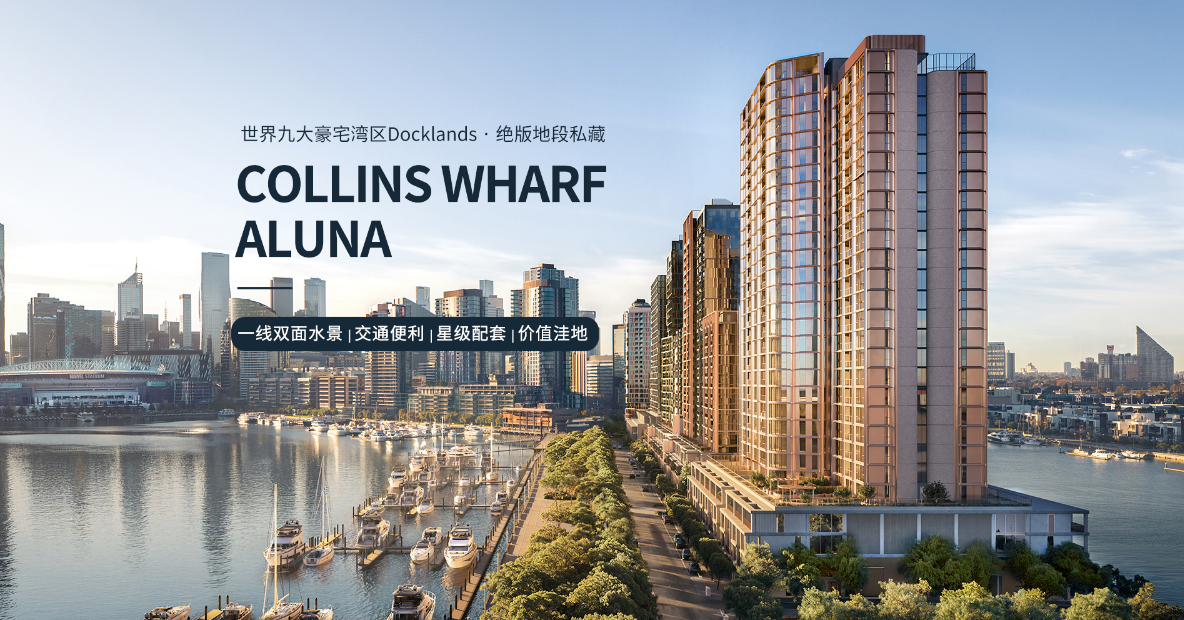

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

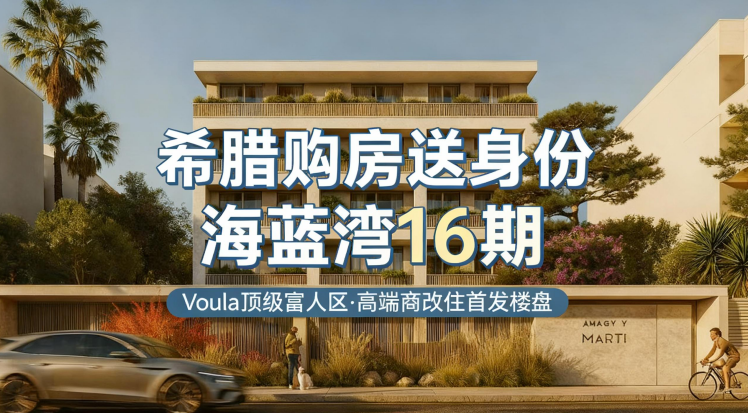

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询