您真的了解澳洲买房的相关税务吗?

无论您是在上的任何国家,税费都是十分重要的课题。澳洲是一个高税收国家,是不是在澳洲买房要交很多税呢?其实,只有把投资房产流程透明化,清晰化,告知投资者购房所需要的税费和开支的同时采取合理合法的方式去运营您的房产,才能达到大的投资回报。这正是一个专业的地产人应该帮助自己的客户做到的。本周,我们就来详细地聊聊这个话题。

一、印花税(stampduty)

购房税费,重要也是比重大的税费就是印花税。其实可以将之视为房产税,只是名字不同。印花税是由欧美国家发明的一种古老税种,是数百年前由荷兰人发明的。所谓“印花”,就是政府在相关文件上盖上钢印的行为,被当时的人们被认为具性和有效性的。这一点和我们国人倒是很相似的。大家都认可公家盖章。

在澳大利亚,当车辆、股票、房产等大型资产发生交易时,都需要支付一定程度的印花税给州立税务局。由于澳大利亚的特殊行政区域划分,每个州的印花税的计算方式都是不同的,而本地人士和海外人士,又有不同的计算比例。

昆士兰州

这里以布里斯班所在的昆士兰州为例:

昆士兰州印花税从0%到5.75%不等,如果买的是楼花,买房需要在该房产产权注册之后也就是交房的30天内缴纳;如果买的是现房,买方需要在无条件进入合同之后的30天内缴纳,即使该房产30天内没有成交。

例如:位于昆士兰黄金海岸某大楼的公寓售价约为401万澳元,根据上表,该物业属于超过100万澳元的范畴,

印花税的计算方式为:(4,011,280-1,000,000)*5.75%+38025=211173.6(21万澳元左右)。

如果是本地首次置业且用于自住的75万澳币以下的昆士兰房产,可以享有1.5万澳元的补贴以及印花税的优惠。

而如果是海外人士,需要在本地印花税的基础上缴纳额外的7%印花税。

具体信息参照房产律师给出的终计算结果或登录https://stampduty.calculatorsaustralia.com.au/stamp-duty-qld查询

新南威尔士州

新州财政部长DominicPerrottet在去年的州预算中宣布了取消印花税的计划,并对新州的房产税进行了改革提议,建议购房者每年支付一笔税款而非一次性支付一笔印花税。目前,新州的首次置业者可以选择一次性支付印花税或每年付税。对于价格超过65万澳元的房产,首次置业者需要支付部分印花税,对价格超过80万澳元的房产,首次置业者则需要支付全额印花税。

如果您在新政推出以后买房,您可以选择按照旧的做法一次性支付印花税或者选择按年支付的新的PropertyTax。任何物业,只要有过一次买卖是选择了按年支付PropertyTax的做法的,未来再次买卖时将不再有选择权,只能永久性的支付PropertyTax;对于选择一次性支付印花税的物业,每次买卖的时候新的买家依然可以做出选择。

值得注意的是新州新的PropertyTax要取代的不仅仅是印花税(StampDuty),同时还要取代土地税(LandTax)。新的PropertyTax的计算是以土地价值(UnimprovedLandValue)为基础的,这一点很重要。同时,住房、农业用地和商业物业将受到区别对待,自住和投资物业产生的PropertyTax也有很大的不同。以目前大悉尼地区的别墅为例,目前均价115万,买方需要承担的印花税为4万8千5百元;如果按照新的做法,大悉尼地区的住房土地均价为63万,自住买家今年需要支出的PropertyTax为2391澳元,如果是投资,则将需要支付7804澳元的PropertyTax。

维多利亚州

在维多利亚州(维州)置业,印花税(stampduty)也是重要的一环。维州政府为了鼓励置业,推出了种类繁多的税务优惠政策。随着2021-2022财政年度在7月1日开始,维州政府对印花税以及相关优惠政策做了一定调整。

例如:如果您是在维州购买楼花(off-the-planpurchase),也就是在合同签署之时还没动工或完工的房产的话,印花税的核算方式也有所不同。应税价值的计算方式是:

应税价值(楼花价值)=合同价(不低于市价)-建筑费用

根据新政策,如果合同签署日期是在2021年7月1日至2023年6月30日之间,且楼花价值不超过1百万澳元的,便可按楼花价值来计算印花税。但是,买家必须符合“自住房优惠”或“首次置业优惠”的资格才能同时享受该政策优惠。

也就是说,如果楼花价值高于上述两个优惠政策的税务门槛的话(例如合同价减建筑费大于75万但不超过1百万),那么就按楼花价值计算印花税。如果楼花价值低于优惠政策的门槛,买家还可以额外享受相应的优惠政策(例如楼花价值低于75万澳元的首次置业买家,可以享有首次置业的印花税优惠)。

二、土地税(LandTax)

土地税顾名思义就是对“土地价值”所征收的税,并不包括地上建筑物的价值。澳洲州政府每年都会征收一次土地税。他们是按照土地税年(LandTaxYear)上一年的后一天(新州和维州按照日历年上年度后一天即12月31日,昆州为财政年度上一年后一天即6月30日)结点时对土地所有人名下土地总价值进行计算。具体关于土地税的玩法,我们会在下一期的文章中呈现。

昆士兰州

在昆州,土地税按每年6月30日的土地价值进行核算和缴纳,一般土地价值会显示在物业的市政费单上(CouncilRateNotice)。土地税征收起点:

个人–通常指长期居住在澳洲的居民,针对土地价值超过60万澳币的土地征收土地税;公司/信托人/非澳洲常住者—针对土地价值超过35万澳币的土地征收土地税。

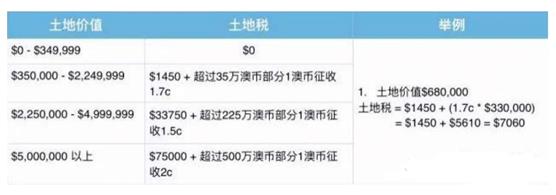

个人:

公司/信托人/非澳洲常住者:

新南威尔士州

在新南威尔士州,土地税主要包含两个类别,一是“土地税”(LandTax),二是”土地税附加税”(LandTaxSurcharge)。

从字面上看,土地税附加税似乎是附属于土地税而存在的,实则不然,二者相对独立,不可混为一谈。有意思的事情是,有可能一个人完全不需要缴纳土地税却必须缴纳土地税附加税。这到底是为什么呢?我到底需要缴纳哪种税,何时缴税,缴多少,怎么缴呢?

简单来说:

1.自住房不用缴纳土地税

2.自住房只能有一套

3.自住房外名下土地均需缴土地税

4.土地估值在每年7月1日上报

5.海外买家需多缴附加税

6.如有异议需在60天内提出

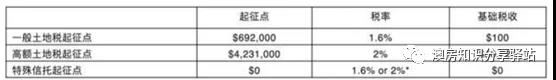

土地税的税率起征点每年都会有变化,2019纳税年起征点和税率如下:

例如:2018年12月31日的土地评估价值如果为$2,000,000,则2019纳税年度的土地税(一般土地税)=($2,000,000-$692,000)*1.6%+$100=$21,028。

值得一提的是:土地估值(SiteValue)由估价师评估,仅用于土地税计算,与土地产品买卖时土地的合同价格或是市场价值(MarketValue)是不一样的。具体算法可以在https://www.revenue.nsw.gov.au/taxes-duties-levies-royalties/land-tax的政府官网查询

维多利亚州

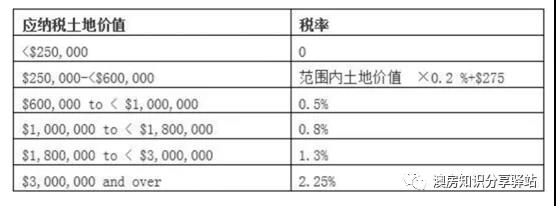

根据维州政府规定,如果在维州所拥有的土地价值(减去免徵地,比如家)小于$250,000(对于信托人则为$25,000),可以不用付土地税。一旦超过这个限额,则将要缴税,具体的税率如下:

具体算法可以在https://www.sro.vic.gov.au/land-tax的政府官网查询

三、资本增值税(CapitalGainTax)

资产的增值和损失(CapitalGainorLoss)与客户购买和卖出该资产的价格是不一样的。根据澳洲税务局(ATO)官网上的解释,房产资产增值的部分才需要支付税收。而且该税种其实是个人所得税(IncomeTax)的一部分,并不是一个单独的税种。意思是比如你买了一套50万的房子,后涨到130万,那么增值的80万会被当作当年的收入,加到你本身的工资8万里,终当前财政年,你需要交纳88万的个人所得税。

对于房地产来说,绝大部分房地产都是需要支付增值税的,包括空地、商业地产、出租房产、度假屋、兴趣农场。如果是自住房用来出租了一段时间,即自住房转成了投资房,或者自住房的面积超过2公顷,也是需要支付增值税的。

很多人知道自住房卖掉的时候是不需要付增值税的,但是对于其他性质的物业就需要依案例来看。比如,从父母那里继承来的物业,只有在卖掉该物业的时候才需要支付增值税,计税基数(TaxBase)可能会与当时该物业的购买价有所不同。

补充关于房产的两大增值税法的两个特殊情况法则

六年法则

比如,房主迁移到了另一个城市或海外的情况下,将自住房出租了出去。又比如,房主自己租房住,将自己拥有的房子出租了出去。在这些情况下,自住房便不再是自住房,那么在“六年法则”下,可以允许房主在长六年内继续把该房产当作自住房来对待,享受所有和自住房相关的政策。

需要注意的是,如果房主将物业出租了一段时间后,又搬了回去作为自住房住,接着过了一段时间,该物业又被出租出去,成为了投资房,那么六年的时间期限要重新起算。另外,如果违反了“六年法则”了,即房产出租超过了六年,那么只有在这六年内的增值税部分可以获得减免。

特殊法则

“特殊法则”适用于自住房在1996年8月20日之后首次产生收益的情况。这项法则关系到如何确定房产的初始价值。为了计税的目的,房子的价值按首次租出时的市场价值计算,而不是按当初买房时的实际价格。

如果房产是按照从投资房的性质出租出去的,并且在某一段时间内又变回了房主的自住房那么只能享受部分的自住房增值税减免。如果房产初是作为出租房的,那么到终出售时的总增值税按比例减少,按房主将房子作为自住房的时间长短而定。

四、如何合理避税——负扣税(NagativeGearing)

澳洲是一个施行负扣税(negativegearingtaxreturn)的国家。负扣税其实不是一个要交的税,之所以称其为“负扣税”的原因是,利用这一政策做房产投资,不但不会扣税还会进行税务补偿。这是因为,为了鼓励房产投资,澳洲税务局把个人房屋出租当成了一种会产生可纳税收入(assessableincome)的小生意(投资),租客缴纳的租金是“收入”,维持这一“生意”的所有开销,包括银行贷款利息、水电费、房屋折旧、物业管理和维护费用、保险费。。。。。。等等,都是为“支出”。

用收入减去支出,你的投资房可能会出现一个纸面上的“亏损”(往往并非真正的亏损,因为房产折旧被视为“支出”,但房价增值不会被视为“收入”),这个“亏损”的额度可以从你工资收入的应纳税额度中直接减去,为你带来税务上的优惠。

投资澳大利亚房产,是近几年比较热门的退税方法。尤其是前几年里,可以在折旧、房贷利息、维护等方面扣税。

不过,需要注意是的,只有带来收入的开销是可以抵税的,换言之,就是说你的物业必须被租出去,为你带来了租金收入。

温馨提示:文章源自网络,所述观点不代表本司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

温馨提示:温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

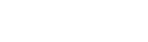

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

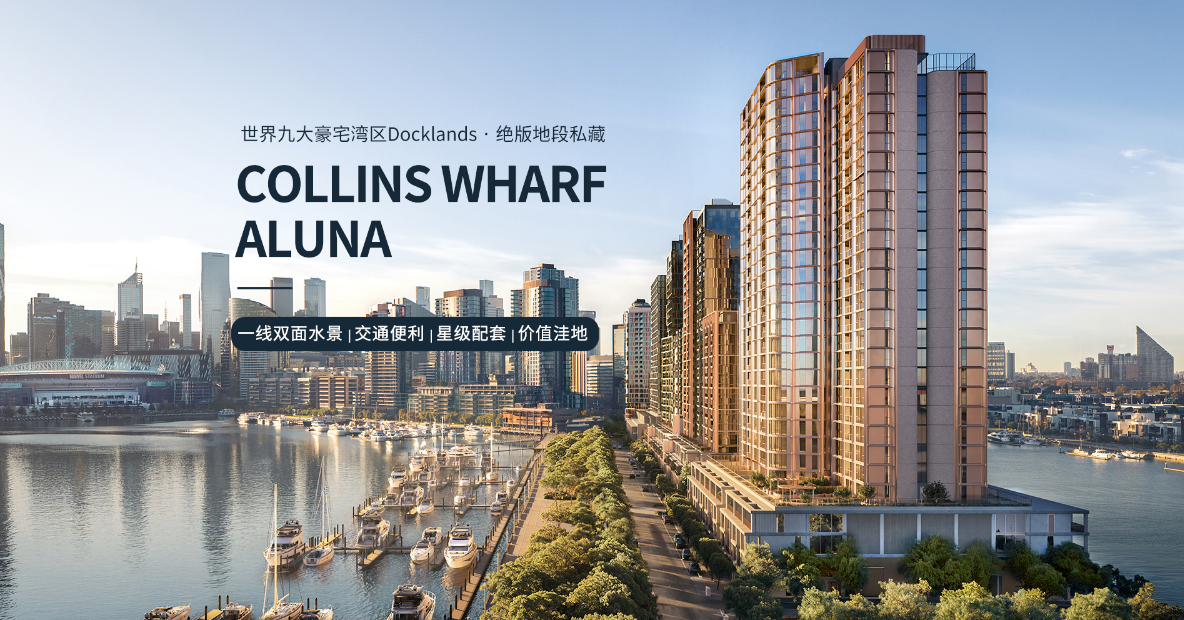

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询