降息 25 个基点后,150 澳元“省出来”的钱该怎么花?

澳联储把现金利率从 3.85% 下调到 3.60%,看似只是月供少了 150~301 澳元,但真正的关键问题不是“省了多少”,而是“如何让这笔钱替你工作”。专业资管机构 Vanguard 与财富顾问 Chris Youssef 用同一笔数字,跑出了两条截然不同的财富路径。

一、先算能省多少

二、两条财富路径对比

提前还贷——“零风险、免税收益”

· 100 万澳元、25 年期:保持原月供,可提前 14 个月还清,节省利息约 4.9 万澳元。

· 150 万澳元:提前约 14 个月,省息 7.4 万澳元。

· 200 万澳元:提前 14 个月,省息 9.8 万澳元。

特点:收益 = 贷款税后利率,无波动、无税、无风险;心理效应是“无债一身轻”。

定投股市——“时间换复利”

以过去 20 年 ASX200 年均 8% 为假设:

· 每月 150 澳元定投 25 年 → 约 14.4 万澳元

· 每月 226 澳元 → 约 21.7 万澳元

· 每月 301 澳元 → 约 28.8 万澳元

特点:长期复利高,但需扣税、管理费,且收益不确定。

三、如何抉择?三步自检

风险承受度

– 厌恶波动、计划 5 年内再置业 → 提前还贷

– 接受波动、投资期限 >10 年 → 定投

现金流压力

– 家庭支出弹性低 → 先还贷,降低固定支出

– 现金流充裕 → 可拆分:一半还贷、一半定投

利率与预期回报差

– 当贷款利率 ≤5%,且投资预期回报 ≥9% → 定投胜率更高

– 当两者差距 <3% → 提前还贷更稳健

四、专家的共同忠告

· 不要因每次降息就“左右摇摆”。

· 设定长期目标(提前退休、孩子教育、再买房),用自动转账锁定策略。

· 每年复盘一次:利率、收入、风险承受度变化超过 20% 时再调整。

结语

150 澳元看似不多,却能在 25 年后变成“无债一身轻”或“六位数字投资组合”。关键不是市场给你什么,而是你把这笔钱放在哪条跑道上。选好跑道,剩下的交给时间。

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

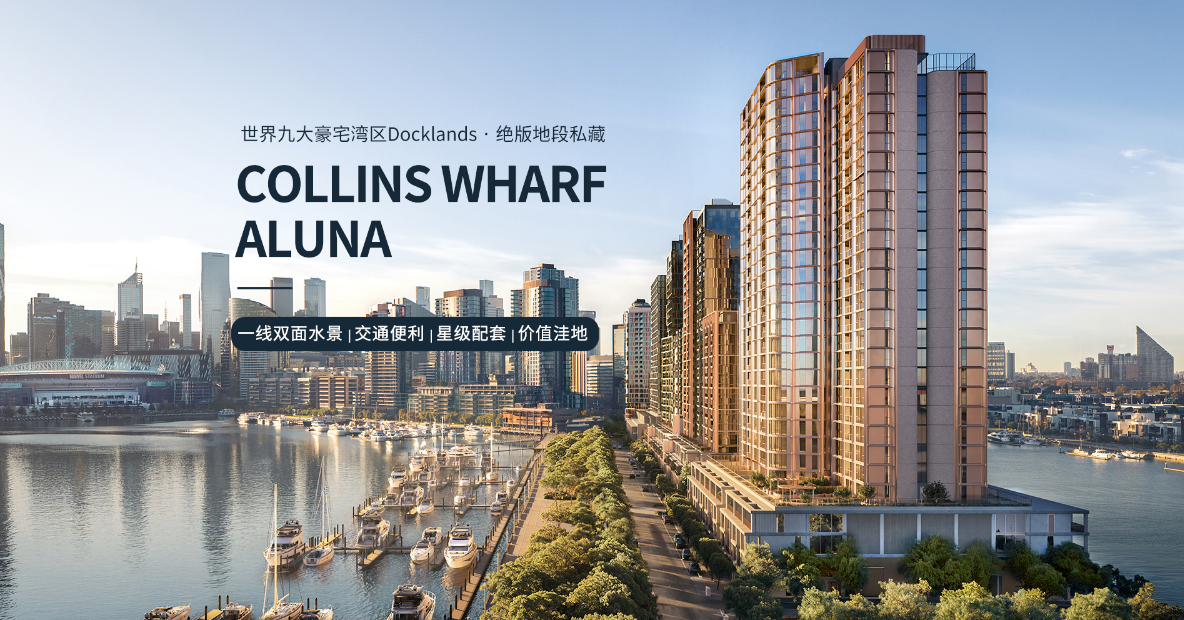

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询