悉尼房产投资者广泛利用负扣税政策

在过去五年中,悉尼地区的房产投资者中超过90%的人通过负扣税政策获得了税收减免,这一做法在一定程度上得到了公共资金的支持。

据RealEstate网站报道,研究发现,在一些城市地区,个人房产投资者每年可以申报高达8.8万澳元的税前亏损。这项研究分析了2019年以来所有出租房产的租金收入和抵押贷款成本,发现负扣税的经济成本显著增加。

专家指出,负扣税申报的增加主要是由于利率上升和房价上涨。尽管租金有所上涨,但由于新购房产的还款额远高于租金,房东的租金回报率仍然接近历史低点。

PropTrack经济学家Angus Moore指出,由于澳大利亚从2021年的低利率环境迅速转变为高利率环境,负扣税申报额出现了显著增长。

财政部的分析显示,在2020/21财年,负扣税申报总额达到了87亿澳元。当时,近一半的投资者处于负扣税状态,其中收入较高的投资者申报的金额较多。

Moore表示,自那时起,随着利率的上升,更多的投资者开始亏损,尽管租金也在上涨,但涨幅并不足以抵消更高的利率成本。

PropTrack的数据还显示,在悉尼有数据的524个地区中,约三分之一的地区超过95%的投资者处于负扣税状态。在超过一半的地区中,至少90%的投资者处于负扣税状态;而在接近四分之三的地区中,至少80%的投资者处于负扣税状态。

数据显示,自2019年以来购房的投资者在悉尼西北部、上北岸和东区的负扣税申报额较高。例如,上北岸East Lindfield的投资者在利息还款上的平均应税亏损超过了8.8万澳元,而在澳洲储备银行首次加息之前的2022年4月,这一数字为平均7.6万澳元。

税务专家Mike Mortlock表示,悉尼的投资者可能在购房后超过5年仍然处于负扣税状态。他估计,大多数投资者在购房后大约10-12年内都处于负扣税状态。

理财专家和房地产投资者Sarah Megginson提醒,投资者应该将房产投资视为一种长期财富增值策略,而不是仅仅依赖负扣税优惠。她强调,如果投资者不能在没有负扣税的情况下负担这些投资,应该考虑自己愿意承担的风险和财务压力水平。

澳洲Property Investment Professionals主席Nicola McDougall也建议,房产投资者不应仅因负扣税目的而购买房地产。她认为,虽然在一段时间内能够用损失抵消租金收入可以帮助现金流,但长期目标始终应该是资本增值。

Mortlock提出,负扣税亏损的申报应该与提供社会住房的成本进行比较。他认为,私人投资者在提供住房方面比政府更有效率。

温馨提示:温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

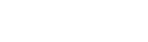

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

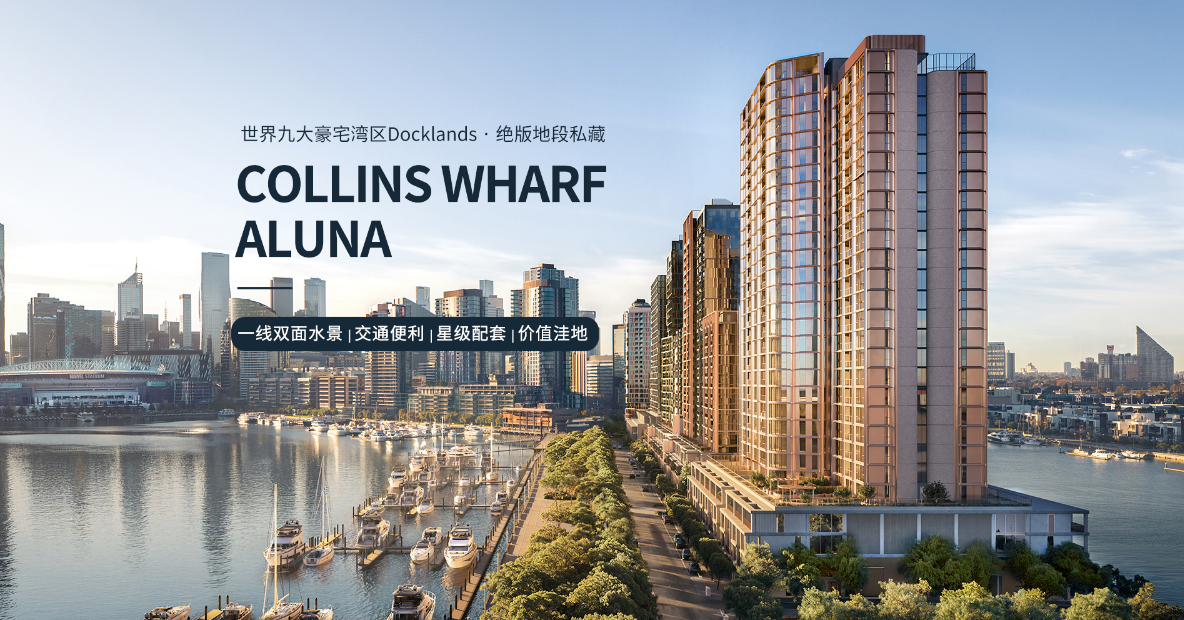

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询