澳洲买房需不需要转贷,如何判定?

在澳洲,房贷中的“转贷”是一个让许多人感到困惑的神秘术语。什么时候应该考虑转贷?是否有必要进行转贷?大多数人或许只是被其他银行或经纪人推荐转贷,而并未深思这两个问题。但一旦操作不当,不仅利息节省不了,还可能花费更多。

那么,什么情况下应该考虑转贷呢?

1. 降息

首先,我们来谈谈降息。很多人进行转贷的主要目的就是为了降低利息。尽管听起来很有吸引力,但有时候这就像为了省下微薄的停车费而走了十公里路。

借款人可以先尝试打电话给自己的银行,询问是否能够匹配其他银行的条件。如果银行同意降息,那么为何要换个新家呢?毕竟,转贷是有成本的,各种费用加在一起,可能需要支付近1000澳币。这有点像购买折扣机票,但结果超重行李的费用比机票还贵!

另外,未来的利率走势难以预测,所以只有当利息差距超过0.4%时,才需要慎重考虑转贷操作。

2. 增贷

其次是“套现”型转贷。在这种情况下,需要平衡考虑房屋估值、借款能力计算和利率三个因素。

通常情况下,外部银行对于这些因素更有优势,因为对于新银行而言,估值、借款能力,甚至利率都可能更为激进。申请人的主要工作就是比较几家银行的产品。

3. 债务结构重组

债务结构重组,主要包括清掉高息债务、更换投资房和自住房的目的,以及现金流的控制等。

例如,还清车贷、高息个人贷款,将投资房转换为只还利息等。如果有以上需求,基本上就需要通过转贷来实现,但这需要有经验丰富的专业人士来协助。

总的来说,随着央行不断加息,申请人的借款能力逐渐减弱,机会也变得越来越少。因此,转贷申请的机会必须谨慎把握,尤其是对于拥有多个房产和较大贷款额的申请人来说,转贷要同时满足几项融资需求时才值得考虑,因为融资机会对于他们来说比利率上的小幅优惠更为重要。

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

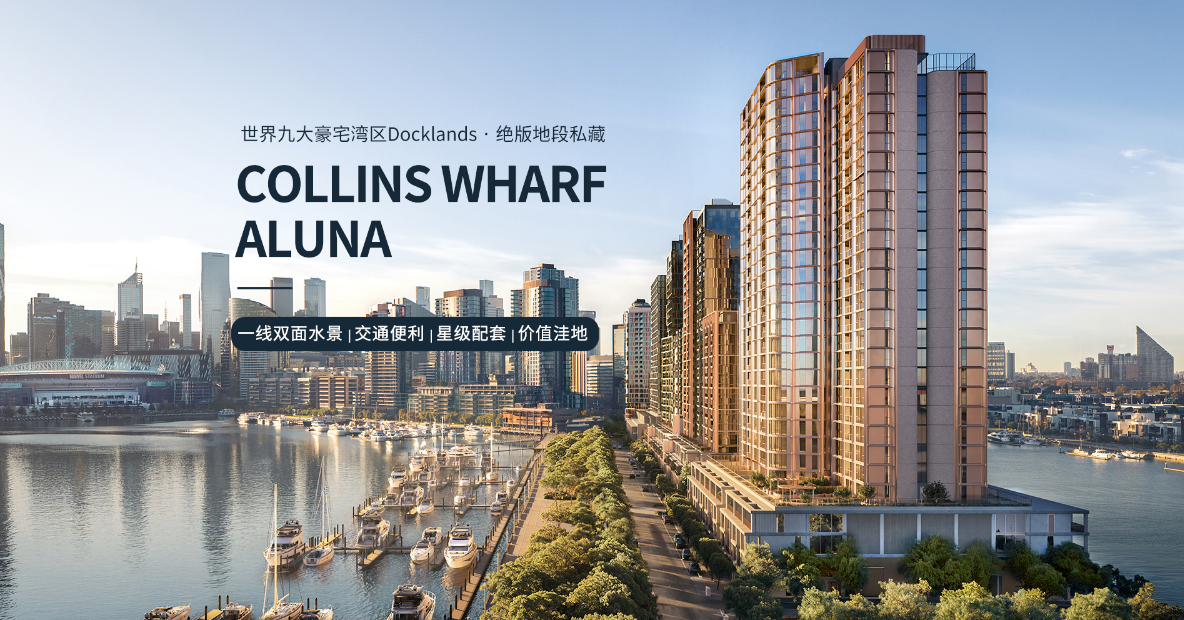

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

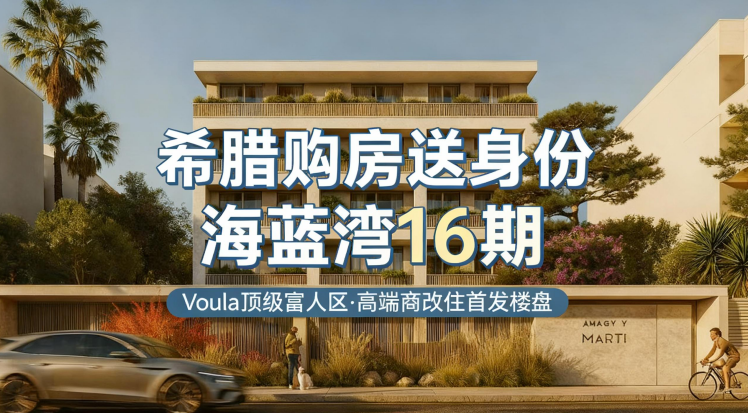

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询