澳洲房产:专家呼吁废除负扣税!

在澳洲,假设你有一处房产,当贷款买房的利息和费用成本超过其每年产生的收入(租金)时,这处房产就会产生负利率。

你可以将这笔费用作为对工资的税收减免,从而交更少的税。

这就是负扣税(negative gearing tax)政策。

由于高抵押贷款利率,负扣税在 2007-08 年使纳税人损失超过 90 亿澳元。

澳大利亚税务局本周发布的新数据显示,这一成本在 2019-20 财年降至 1.665 亿澳元,是二十年来的低水平。

联邦政府一再表示将专注于跨国税收改革,但不会取消负扣税优惠。

专家警告称,由于抵押贷款利率上升,负扣税的成本将再次显着增加,一位经济学家预测,这可能会使公共钱包损失高达 60 亿澳元。

独立经济学家索尔·埃斯莱克(Saul Eslake)表示,负扣税和资本利得税折扣的结合将在未来几年让纳税人付出巨大的代价,因为税收设置鼓励房地产投资者推迟并永久减税。

Domain 数据显示,上个月,墨尔本的拍卖清盘率为 52%,为 2020 年 9 月以来的低水平。

维多利亚州首府的拍卖中位价自 2021 年 4 月以来首次跌破 100 万澳元,达到 99 万澳元。

他说:“处于高税级的人成为负扣税房东的可能性是年应税收入低于 90 万澳元的人的三倍多。”

“负扣税是高税率的人用来避税的手段。”

从长远来看,废除负扣税是一项公平公正的预算修复措施,而且是一项已经滞后的政策决定国际标准,因为美国里根政府和英国卡梅伦政府已经分别在 1980 年代和 2015 年废除了负扣税。

“随着利率上升,联邦政府将为之付出巨大的代价。”科茨说。

科茨说,取消负扣税和资本利得税折扣是修复预算的一些直观措施。

“这两者的相互作用扭曲了投资决策,主要有利于富人的税收减免,是巨大的预算成本,”他说。

“少一个租房者就是多一个首次购房者,这本身就是政策目标。”

如果负扣税的存在只为利好富人,那长期来看这项政策只会加剧社会的两极分化。

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

下一篇:澳洲房产:加息?加不动了!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

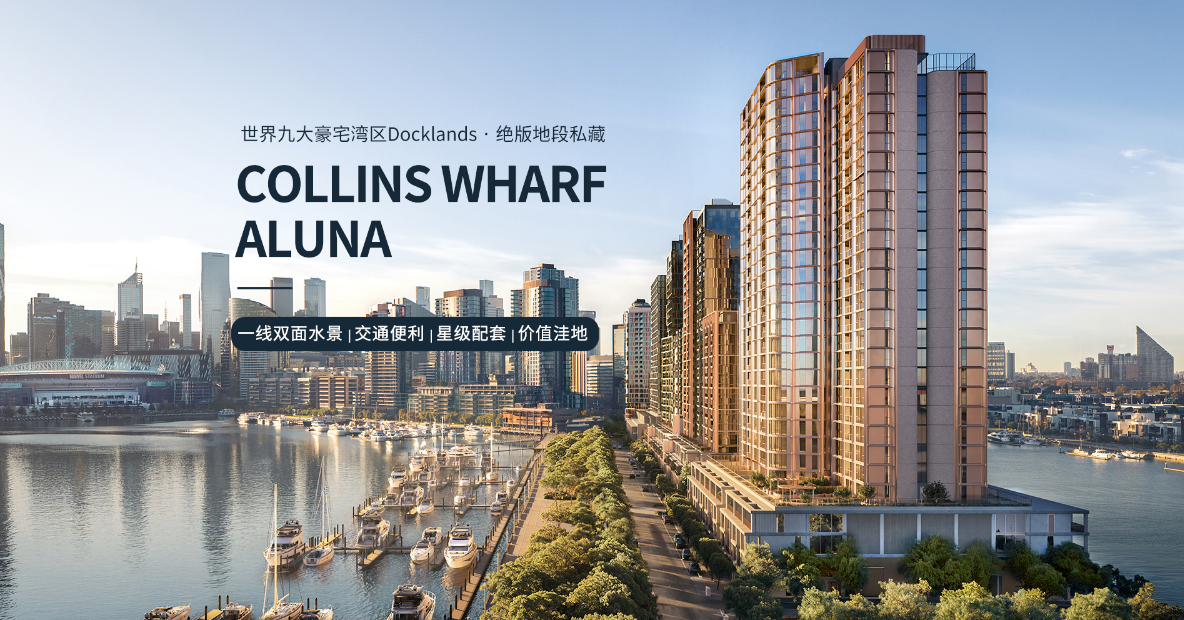

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

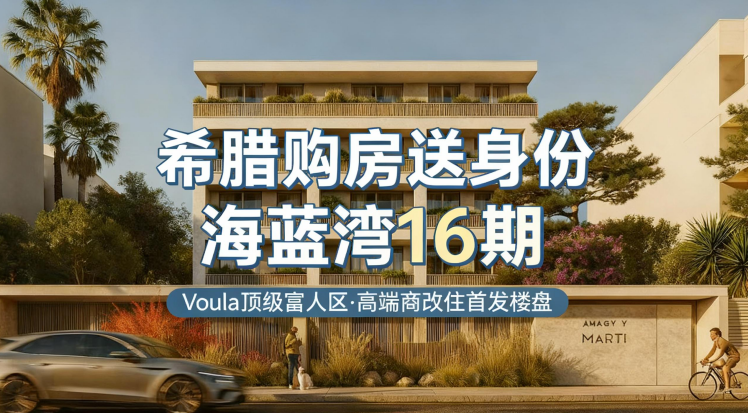

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询