首付不够,在澳洲如何实现贷款买房?

在澳洲购买房产,一般情况下都会建议客户选择80%或以下的贷款比例。虽然许多银行会接收客户贷款比例超过80%,例如达到90%,甚至95%。不过一旦贷款比例高于80%,客户就需要支付LMI保险。有的时候,许多客户为了多拿5%的贷款,却不得不额外支付相当于房产价值1%的保险费用,成本相当高。但是,80%或以下的贷款比例也意味着首付款的准备不能低于20%。

其实,20%的首付说少也不少,很多的房产投资者或者首次住房的年轻人因为资金周转不好而无法及时凑够首付购买心仪房产的情况经常出现。那么,除了拼命攒钱之外究竟如何才能尽快的解决首付问题呢。

1用已有的物业抵押借贷

对于有房产的投资者来说,可以用您已经拥有的房产的净值(Equity)部分向银行申请再次抵押贷款。此处净值部分指的是业主实际拥有的物业价值,举个例子来说,如果您的房产价值为80万,其中有30万的贷款,那么物业的净值就为50万。而且一般来说,随着时间的推移,贷款的数额都会慢慢减少,而房产的价值很可能会随着市场需求的增加而不断升值,所以您的房产净值还很可能会逐渐上升。只要您利用这部分净值的套现就完全可以非常轻松的备齐您新房的首付,甚至完全不需动用您的存款。这么一来,您不仅可以大化的节省流动资金,还可以利用这部分的贷款金额来抵税。

2用他人的物业抵押借贷

对于个人名下没有物业的购房者来说,也可以利用愿意为您担保的父母的房产来进行抵押贷款。按照目前的市场情况来看,父母作为保证人帮助子女买房的数量已经占到贷款经纪人所办理贷款量的六分之一以上了。

澳洲抵押贷款与金融协会的董事MelissaGielnik也曾对此发表过评论,她表示现在此类的贷款申请人越来越多,但其实他们自身并不是没有存款,只是父母更愿意帮助子女尽快进入房产市场,并且这么做也减少了因首付不足而需支付的LMI保险的风险。

这么看来,借款人利用父母的房产作为抵押品来贷款已经逐步成为澳洲许多首次置业的年轻人在首付不足时购房的新方式了。

3非抵押贷款(PersonalLoan)

非抵押贷款一般可以从银行或一些金融机构处获得。但是这种贷款的性质和信用卡相似,由于都没有抵押品,所以贷款利率一般都会比较高。不过只要可以合理的使用它,不仅能帮助您迅速补齐首付及时抢下房产,而且比起支付高额的LMI保险费用,利用personalloan很可能还能帮助您省下不少的钱。

案例:

客户手头有16万的现金,想要以85万购买东区的一处物业。但是如果客户只向银行借贷80%,再加之需要支付的印花税等杂费,客户准备的现金显然是不够的。经过贷款经理的详细分析之后发现,虽然以这个客户的收入情况,银行是可以向客户借贷90%的,但是这就需要客户一次性的支付大约18000澳币的LMI保险费用。因此,在和客户沟通之后,客人终向某金融机构申请了5万澳币的personalloan,利率为12%,年利息为6000澳币。换句话说,只要客户在一年之内凑齐了五万澳币或者等来年用房产的增值部分去偿还这部分贷款的话,就可以比直接贷款9成并支付LMI要省下将近12000澳币。并且,客户还拿到了相比贷款90%时更低的利率。

其实,只要您有想要购置房产的念头,及早开始咨询和了解总比一味的等待直到‘首付充足’要来的聪明。俗话说的好,机会总是留给有准备的人。即使在您认为自己首付不足的情况下,尽早的向有经验的贷款经纪人寻求建议和帮助,说不定会有很多适合您的方式可以帮助您有效的快速进入房产市场,避免发生积攒的首付永远追不上房产涨价速度的尴尬情况。

来自:购买二手房

温馨提示:文章源自网络,所述观点不代表本司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

下一篇:澳洲房屋租金以十年比较快水平增长

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

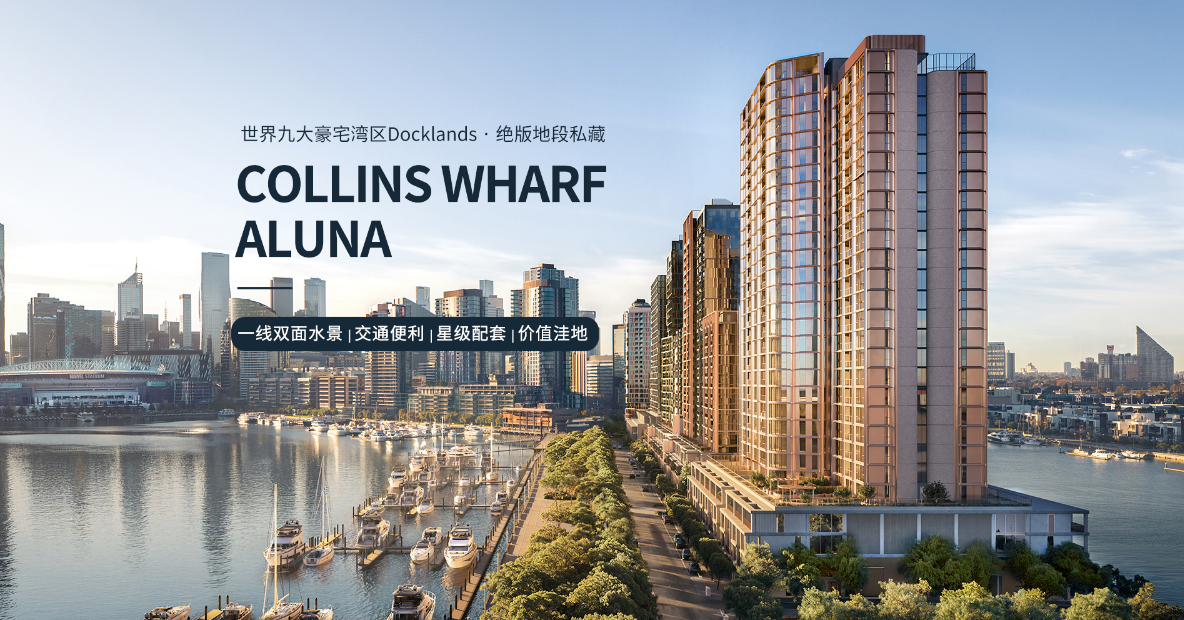

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

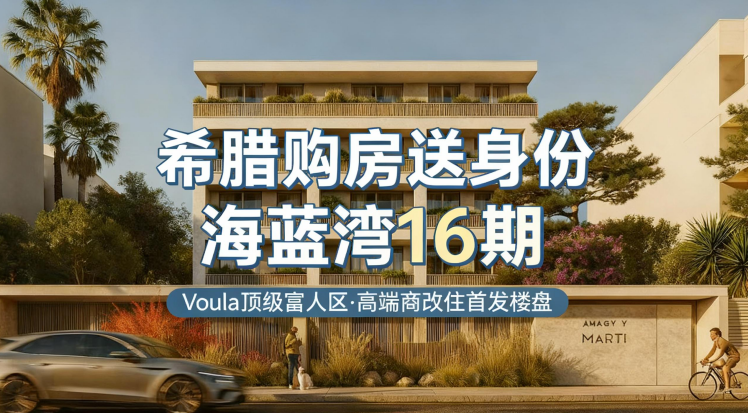

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询