澳洲贷款申请指南:避免常见误区,提高成功率

在澳洲,获取贷款并非易事,尤其是对于那些不熟悉银行偏好或自身材料准备情况的人来说,成功获批的难度更是增加。本文将详细解析贷款申请中常见的拒绝原因,并提供一些实用的建议,帮助你提高贷款审批的通过率。

信用记录的重要性

信用分数是贷款申请的关键因素。一个较低的信用分数或信用报告中的负面记录,如违约或拖欠账单,可能会导致你的申请在系统筛选阶段就被拒绝。因此,在申请前检查并尽可能提高信用分数至关重要。我们通常会在提交贷款申请前为客户进行一次信用检查,以预测并解决可能的问题。

收入问题

收入不足或不稳定是贷款申请被拒的常见原因。信贷机构要求申请人有稳定的收入来源以确保按时还款。无论是兼职、临时工还是自雇人士,都需满足一定的工作时间或收入稳定性要求。了解申请银行的借贷政策并准备充足的收入证明,或通过增加收入、减少债务来提高贷款成功率。

债务负担

现有债务水平也是贷款机构考虑的重要因素。如果你已背负大量债务,如信用卡债务或其他贷款,贷款机构可能会担心你的债务与收入比例过高,从而拒绝你的申请。降低现有债务或合并债务,有助于提高贷款成功率。

贷款比例

在澳洲,许多贷款机构要求至少20%的首付以避免保险费用。首付不足可能导致需要支付额外的贷前保险,增加贷款成本,并要求提供更多材料。确保准备足够的首付,以降低贷款申请难度。

缺乏资产

贷款机构通常希望看到申请人有足够的储蓄或资产来支付首付和应对紧急情况。缺乏存款或抵押资产可能导致贷款申请被拒。积累一定的储蓄和资产,对贷款申请是一个加分项。

申请文件

申请文件的完整性和准确性对贷款申请至关重要。不完整的文件或信息不准确可能导致贷款机构因缺乏必要信息而拒绝申请。确保提交的文件齐全、准确无误。

通过了解这些常见原因并采取相应措施,你可以更好地准备贷款申请,减轻购房过程中的压力,并为未来的财务规划打下良好基础。

温馨提示:温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

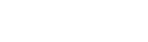

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

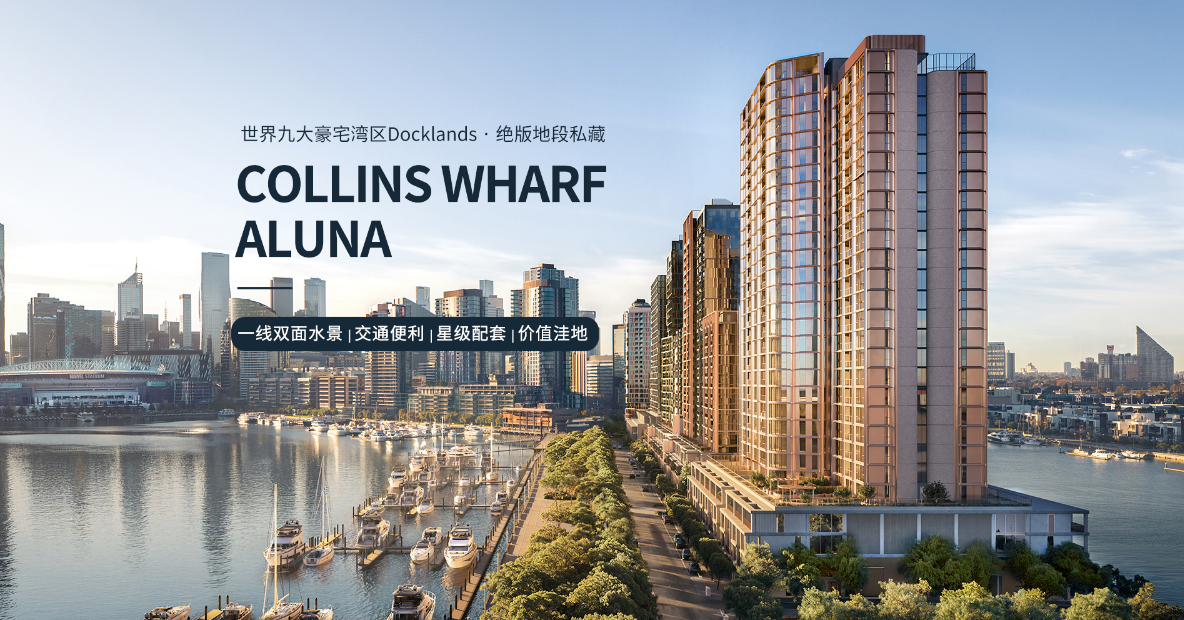

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询