为什么现在存钱买澳洲房产那么难?

地产行业专家表示,收入与房价之间不断扩大的差距在好转之前可能还会进一步扩大,这让首次置业者比以往任何时候都更难存下首付。

澳大利亚的房地产价格目前是家庭可支配收入的5倍以上,而且由于工资的增长与房地产市场的繁荣相比仍然低迷,这一差距还将继续攀升。

现在,房价涨幅挣得比澳大利亚一些收入高的专业人士还多。

根据澳联储的模型显示,上世纪90年代中期,住房价格不到家庭可支配收入的3倍,而如今已升至收入的5.5倍以上。

EYOceania首席经济学家JoMasters表示,在工资增长率较低的背景下,房地产价格继续上涨,使得两者之间的差距可能会进一步扩大。

“在过去的一年里,这两个因素都朝着错误的方向发展。房价在加速上涨,而工资的增长却在减速。即使是在失业率下降的第二季度,收入增长也非常疲弱。”

房地产价格迅速上涨不仅出现在澳大利亚,而是一种现象,其原因是创纪录的低利率以及在疫情期间为支持家庭资产和减少劳动力市场冲击而采取的措施。

Master表示,与此同时,澳大利亚人的资产净值有所攀升,这在很大程度上也是由于住宅价格的上涨。

净债务水平也随之下降,债务与收入的比率略有下跌。这是因为许多澳大利亚人在封锁期间增加了储蓄,并把钱存入了对冲账户。

Master表示,由于房产价格可能继续上涨,在情况好转之前,房价与收入之间的差距可能会进一步拉大。

而随着未来工资的任何回升预计都将是渐进的,这一差距即便是保持稳定,似乎也需要数年的时间。

她表示:“很难想象你能将(这一比率)拉回前几年的水平。”她指出,即使在矿业繁荣的顶峰时期,工资水平也仅每年上涨约4%。

Master表示:“(情况)可能会变得更糟,对于首次购房者来说,这是一件非常棘手的事情。”

她说:“当房价涨得像现在这样快的时候,你甚至都很难把握你需要的首付数额,更别说存下一大笔首付了。”

Domain模型显示,悉尼的独立屋房价中值约为141万澳元,是大悉尼地区雇员收入中值的23倍。而单元房价格是工资的13倍。

墨尔本的独立屋价格几乎是当地收入的18倍,而布里斯班、阿德莱德、霍巴特和堪培拉的房价也至少是收入的10倍。

经济学家SaulEslake担心收入和房价之间的差距将继续扩大,除非政府寻求解决住房负担能力问题的方案,同时解决住房供需问题。

根据他向联邦政府提交的住房负担能力和供应调查报告中的模型显示,首府城市的平均房价是平均可支配收入的11倍以上。而在上世纪90年代初,房价还不到可支配收入的6倍。

他表示:“二十年来,一些人一直在说,(房价与收入之间的)差距将会缩小,因为鸿沟的扩大是不可持续的,房价将会下降……但他们错了。”

Eslake表示,政府和储备银行的干预通常会限制房价下跌。虽然这比以经济健康为代价使房价崩盘更有利,但这意味着首次置业者所能期待的好情况,是房价能长期保持平稳,或涨幅低于收入增长。

“在二战过后的至少二十年里,我们关注于提升供应,而不是扩大需求。”

但Eslake指出,自1966年人口普查以来,自住房拥有率已见顶,此后一直在下滑。

原因是政府政策从增加供应转向扩大需求,包括对首次购房者的补贴和对投资者的税收优惠,这两项政策都推高了房价。

他说,很难想象在任何一个公众普遍关注的领域,即使面对无可反驳的证据,未能成功达成目标的政策却已经奉行了那么长时间。

他说:“如果我们想走出这个自己挖的坑,我们必须停止我们正在做的事情,并开始向反方向努力。”

Eslake希望看到首次置业补助被取消,印花税被广泛的土地税取代,以及私人住房和社会住房的供应增加。投资者的资本利得税折扣也应降低,负扣税应取消。

Eslake不同意负扣税有助于确保急需的租赁房产供应的说法,他指出,如果没有慷慨的减税政策推高房价,并让首次购房者一开始就更难进入市场,那么澳大利亚的租房者就会减少。

Eslake补充说,租户减少还会降低对出租物业的竞争,导致房租下降,减轻那些永远买不起房的人的租金压力。

Master还认为,在供应方面需要采取更多措施。她指出,现有的规划限制阻碍了新住房供应的交付,推高了价格。

她补充说,首次置业者补贴计划在提高住房负担能力方面没有任何帮助,因为它们刺激了首次购房者的需求,也推高了房价,而且只是提前了本来就会发生的购房时间。

参考资料:Domain

温馨提示:文章源自网络,所述观点不代表本司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

温馨提示:温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

下一篇:怎样选择澳洲房地产中介才更可靠

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

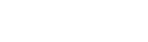

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

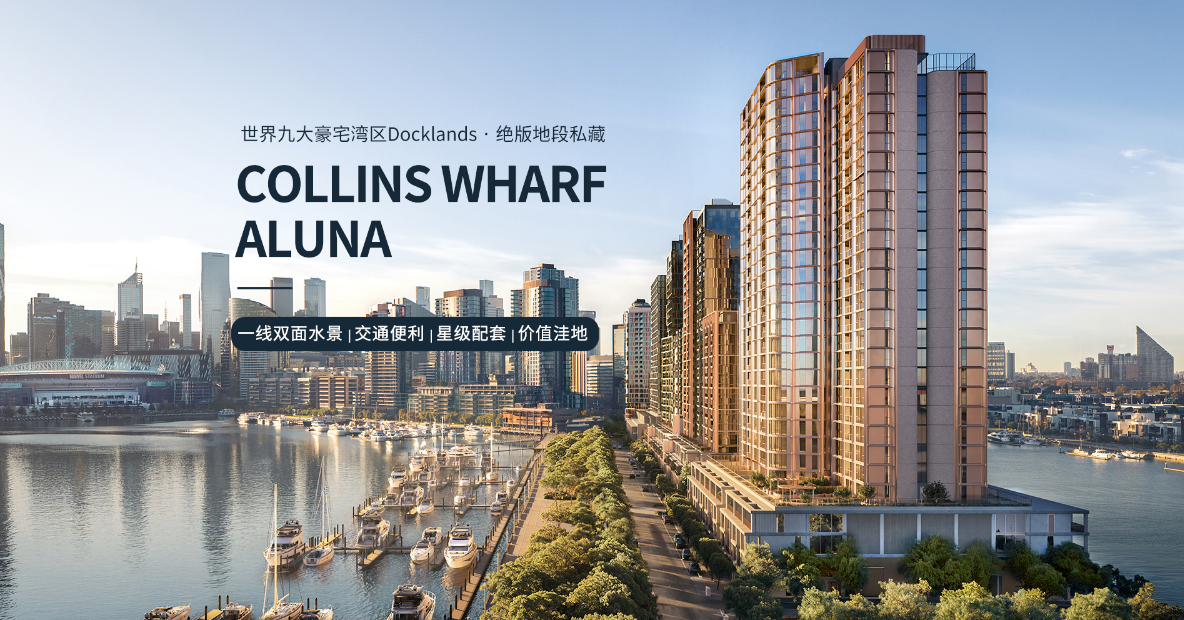

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询