短期宽松与长期成本:降息后房贷还款的抉择

房主或许正为近期的降息欢呼,但新的研究显示,许多人错过了一种能为他们节省数万澳元并提前数年还清贷款的办法。

Money.com.au的一项调查揭示了一个令人意外的趋势:

三分之一的借款人(33%)在降息后让银行自动减少房贷还款额,另有7%主动提出减少还款。

虽然每个月多出一些可支配现金颇具吸引力,但专家警告,这可能是一个代价高昂的错误。

Money.com.au的房贷专家Debbie Hays指出,借款人需要跳出眼前还款降低带来的短期满足感。

她说:“让银行在降息后自动降低你的还款额,短期内可能让你觉得轻松,但从长远来看代价巨大。你的贷款进度会放缓,要支付的利息也会高出数千元。”

“如果贷款机构在降息后默认降低你的还款额,你并不需要接受。你完全可以要求维持原有的还款水平。”

“如果你有能力承担,我始终建议这样做,以便更快还清贷款。”

研究显示,不同借款人行为差异明显:39%的借款人维持原有还款额,仅仅因为银行并未自动调整;而有意识选择维持还款水平以加快还贷的比例为21%。

降低还款的隐性成本

研究结论很清晰:看似更低的还款额,其实要付出高昂的代价。通过延长贷款周期,借款人实际上把更多的钱交给了银行。

Hays强调,这种策略在贷款的前5至10年尤为重要。

她解释说:“在贷款的前期,大多数还款额都用于支付利息而非本金。如果此时选择降低还款,你削减债务本金的速度会明显放慢。”

“反之,如果坚持维持原有的还款水平,你可以显著减少总利息支出,并提前几年完成贷款。”

数据测算:潜在节省可观

节省金额之大令人震惊。

以一笔60万澳元、25年期的房贷为例,按照新的5.49%利率,8月降息后每月还款额将减少108澳元。

但如果继续维持降息前的还款水平,借款人可以提前1年还清贷款,并节省32,464澳元的利息。

如果考虑到今年已发生的三次降息,节省效应更加显著。对同样的60万澳元贷款而言,每月还款额累计下降约273澳元。

但若维持原有还款水平,借款人可缩短超过3年的贷款周期,并节省高达82,009澳元的利息。

掌控房贷:关键在借款人

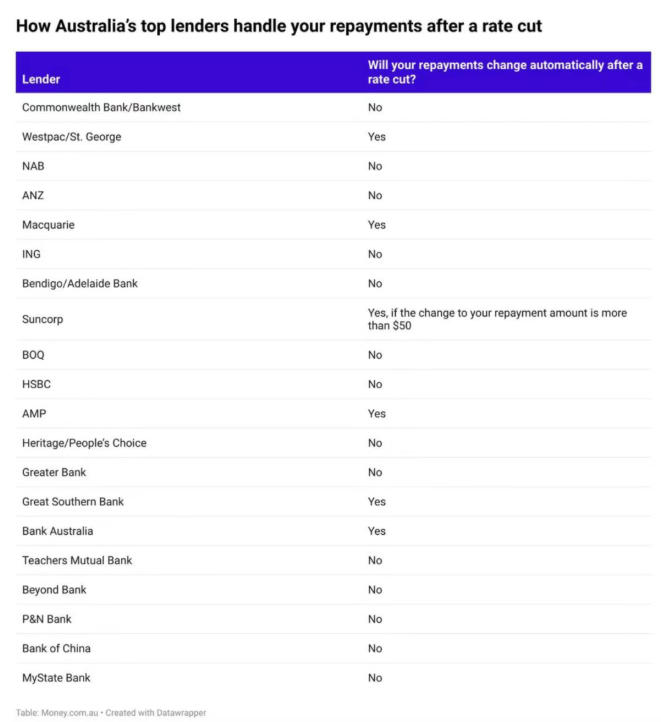

部分银行在降息后会自动下调还款额,另一些则保持不变,是否调整需要借款人主动提出。

无论银行采取哪种做法,信息都非常明确:主动掌控你的房贷还款,抵制“少还”的诱惑,才能获得长期的财务收益。

这是一种简单却高效的策略,能为借款人节省一笔可观的财富。

参考资料:REA

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询