重要税务更新——澳大利亚税务局 (ATO) 利息费用不再能抵税丨税务

各位读者,如果您欠有澳大利亚税务局的债务,那么从2025年7月1日起,您的税务负担很可能会进一步增加。

这是因为自2025年7月1日起,ATO?征收的两种利息费用将不再可抵扣。

ATO利息费用有哪些?

1.一般利息费用 (GIC)

当您有逾期缴纳税款时,ATO将收取此费用。

ATO征收GIC是为了鼓励纳税人按时缴纳税款,并确保逾期纳税的纳税人不会比按时纳税的纳税人享有不公平的优势。

GIC?按逾期金额的每日复利计算。2025年7月至9月季度的GIC年利率为10.78%。2.差额利息费用 (SIC)

当您的税务申报被修改或更正导致您缴纳的税款不足时,将收取此费用。

特殊所得税?(SIC)?也按每日复利计算。2025年7月至9月季度的特殊所得税?(SIC)?年利率为6.78%。

澳大利亚税务局?(ATO)?将?SIC?应用于税款缺口金额,即税款应缴日期与评估更正日期之间的期间。

这次改革具体有什么变化?

根据以往规定,GIC和SIC金额都可以申请扣除。这意味着,对于在相关收入年度有正所得税负债的纳税人,利息费用的税后净成本已经减少。

然而,澳洲政府已通过立法,?2025年7月1日或之后产生的GIC和SIC金额不再可扣除,即使利息与该日期之前产生的税务债务相关。

由于这些利息费用不再可扣除,这意味着对许多纳税人来说,这些费用的税后影响更大。税率越高,影响就越大。

举例说明

让我们来看看两个欠澳大利亚税务局(ATO)的税款和特定收入年度的GIC负债均为1,000澳元的个人:

Molly是高收入者,边际税率为45%(忽略医疗保险税)。根据旧规定,利息费用的净成本仅为550澳元,因为她可以申请GIC金额的抵扣,这使她的所得税负债减少了450澳元。

根据新规定,没有抵扣,Molly的全部成本将为1,000澳元。

亚当的边际税率为30%(同样忽略医疗保险税)。根据旧规定,利息费用的净成本为700澳元,因为他可以通过申请GIC金额的抵扣来减少300澳元的所得税负债。

与Molly的情况一样,根据新规,GIC不可抵扣,而亚当的全部成本为1,000澳元。

该如何较大程度地减少这一变化的影响?

简单的答案是尽快偿还ATO债务。

正如您所见,GIC利率相对较高,并且会逐日累积,直至债务还清。您越快还清债务,累积的利息费用就越低。

如果您短期内无力偿还ATO债务,那么您可能需要探索其他选择,包括从其他来源以较低的利率借款来偿还ATO债务是否更好。

在某些情况下,可以申请扣除用于偿还税务债务的贷款所产生的利息,但这通常只有在债务源于商业活动的情况下才有可能。

通常情况下,用于偿还投资或就业活动产生的税务债务的贷款所产生的利息无法申请抵扣。

虽然澳大利亚税务局?(ATO)?有时允许纳税人签订分期付款计划,以便分期偿还税务债务,但分期付款计划下的税务债务仍会产生担保投资收益?(GIC)。

为了更积极主动地应对,更好的选择是提前规划,确保即将到来的税款能够按时缴纳。

这有时意味着要定期拨出资金用于分期付款、商品及服务税?(GST)、预扣税?(PAYG)?以及其他需要支付给澳大利亚税务局?(ATO)?的款项。

将这些款项分开存放将有助于确保您在收到澳大利亚税务局?(ATO)?账单时做好准备。

如果您目前有税务债务或需要帮助提前履行义务,我们随时为您提供帮助。让我们共同制定策略,让您保持合规并保障您的底线。

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

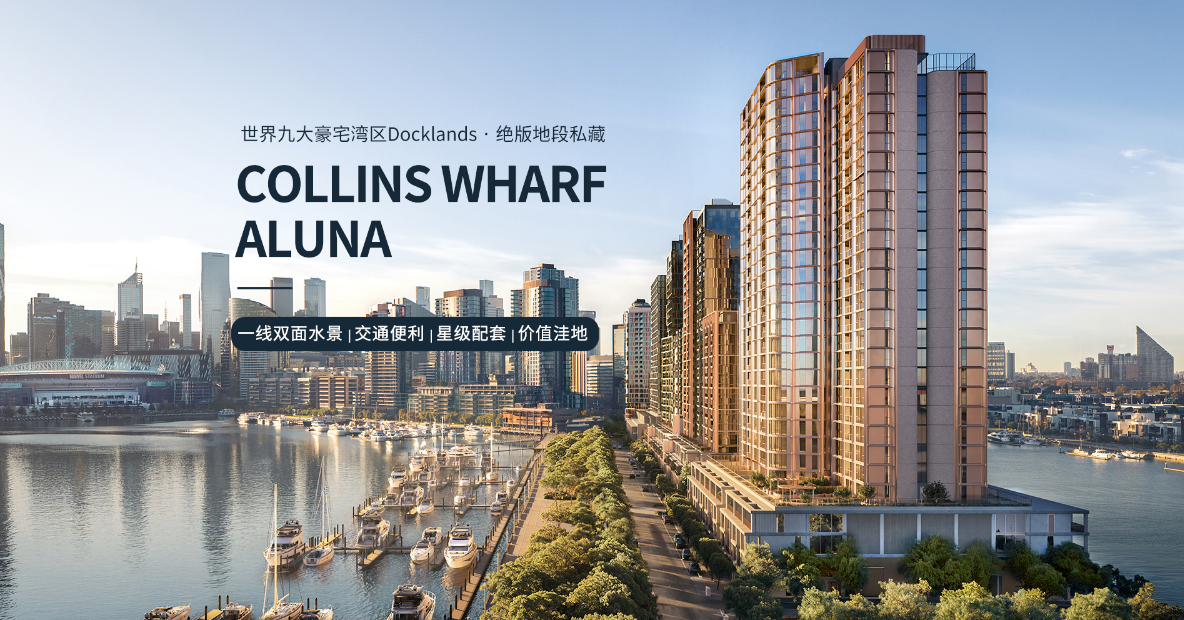

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询