ATO“高息锁喉”11%不能抵税?再融资业务税债,四步把利息变回抵扣!

从2025年7月1日起,澳洲税务局(ATO)一般利息费用(GIC)和差额利息费用(SIC)一律不得税前抵扣,当前GIC年利率高达11%+,远高于银行融资利率,且“零税优”。好消息是:只要用银行贷款或信贷额度置换这部分税债,并确保债务来源与“经营活动”相关,利息即可重新进入抵扣行列。下面一次看懂“可抵、不可抵、混合比例计算、实操四步”。

一、政策速读:GIC/SIC“税前抵扣”被彻底取消

适用时间:2025年7月1日及以后产生的GIC/SIC

利率水平:GIC≈11%+(随现金利率上浮)

税务影响:全额不可抵税,直接推高资金成本

ATO官方解释:无论税债源于历史还是未来财年,只要利息类型为GIC/SIC,一律排除在s.8-1允许扣除范围之外。

二、再融资破解思路:银行利息→可抵扣

操作逻辑:用商业银行贷款、授信额度或商业票据置换ATO税债,利息性质由“GIC/SIC”变为“商业贷款利息”,只要贷款用途与经营活动相关,即可重新享受税务抵扣。

三、可抵与不可抵“黑白名单”

✅ 可抵利息(经营活动相关)

商品及服务税GST

预缴税PAYG instalments

员工代扣税PAYG withholding

员工福利税FBT

企业所得税/资本利得税(CGT)

❌不可抵利息(个人或非经营收入)

工资、租金、股息、利息等个人投资收入产生的税债

公司董事或信托受益人“个人借款”替实体缴税

合伙人用私人贷款支付其利润份额对应的税债

⚠️ 混合债务:按比例分摊

案例:Lily借款5万澳元偿还ATO,其中2万来自书店利润(经营),3万来自兼职工资(个人)。

可抵比例=2/5=40%

银行年利息=5万×7%=3,500澳元

可抵金额=3,500×40%=1,400澳元

四、实操四步:把利息变回“减税利器”

1、梳理债务

打开ATO门户→下载Statement of Account→标注每笔税债对应的“业务/个人”来源。

2、选择融资工具

商业贷款、授信额度、票据融资皆可;利率应显著低于GIC(目前银行7%左右 vs ATO 11%+)。

3、建立“用途追踪”

银行放款→直接汇入ATO指定账户

备注:Refinance Business Tax Debt

保存银行流水+ATO结清证明,形成完整证据链

4、年度申报

在Business Activity Statement (BAS) 或公司所得税申报表s.8-1栏填写“Bank Interest on Business Tax Debt”,并保留:

贷款合同

资金流水

ATO结清凭证

债务来源分析表

五、常见误区提醒

× 用个人房屋净值贷款(HELOC)缴税→若税债混有个人成分,需比例分摊

× 只用口头说明“用于经营”→无流水证据,ATO可拒绝抵扣

× 利率低于GIC就安全→必须满足“经营活动”核心条件,否则仍不可抵

六、专业建议

融资前:让会计师出具“债务性质鉴定”备忘录

融资中:由律师设置“贷款用途条款”,避免混同

融资后:每年审计前复核利息分摊表,确保比例更新

GIC/SIC不可抵税,但“银行利息+商业用途”仍可抵扣。通过再融资,你不仅能把11%的高息降到7%左右,还能让利息重新进入税前费用,直接降低有效税率。记得:先分清债务来源,再留好资金流水,让专业团队把关——三步走,轻松把ATO的“高息锁喉”变成可控的财务成本。

温馨提示:文章源自网络,所述观点不代表公司观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 【澳洲公寓】MSQ三期Aura

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

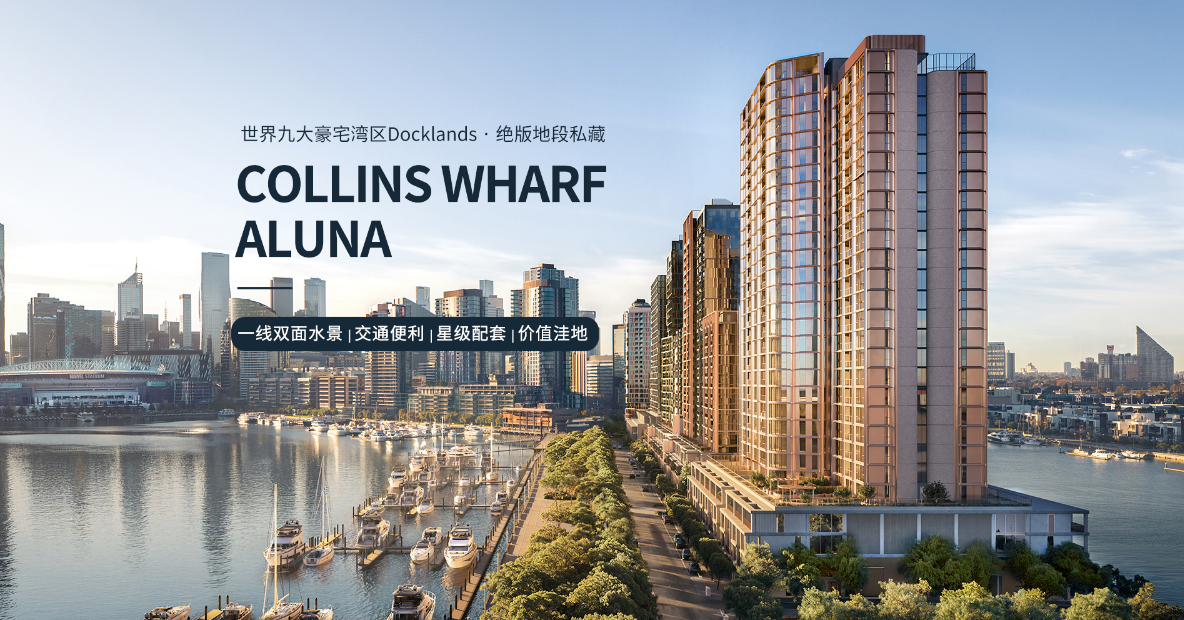

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询